原创 首创期货研究院 首创研究 今

摘要

1、终端纺织服装消费季节性回升,口罩防护服等非常规品类出口激增,服装出口恢复相对滞后。目前欧美疫情依然严峻,常规纺织服装产品订单恢复缓慢。纺织服装产成品存货高于近几年同期水平。季节性需求过后,纺织服装消费仍将面临下滑风险。

2、产业链终端纺织需求表现超预,是带动节后聚酯产业链强势反弹的主因。终端织机开工负荷快速上升,聚酯工厂主动涨价去库存,聚酯产品现金流也得到较大程度的修复。目前终端需求利好在盘面已部分反映,聚酯产销明显回落,随着国际油价下跌,PTA价格弱势回落。

3、今年国内PTA进入扩产高峰期,计划新增产能1090万吨,产能增速将达到20.8%,年前至明年一季度,PTA行业面临新装置集中投产的压力。目前PTA处于高利润、高开工、高库存状态,随着供需矛盾激化,PTA加工差面临压缩。

4、PX新增产能逐步释放,加之国内PX开工率维持偏高水平,而聚酯和终端纺织受到疫情影响,内需和出口增速大幅下降,导致PX库存持续攀升至历史高位。PX行业低加工费、绝对库存高位或将成为常态。

操作建议:单边中长线反弹沽空,PTA加工差参考300-700区间;产业链品种间宜作为空配品种。

风险提示:疫情发展和疫苗进展情况,原油大幅反弹,装置计划外大量检修或新装置投产不及预期等。

国庆节后,市场氛围有所回暖,终端纺织需求表现超预期,带动聚酯产业链强势反弹,PTA一度突破3600元./吨。然而经过一轮涨价去库后,聚酯端炒涨行情有所降温,聚酯原料PTA、MEG跟随油价回调。目前独山能源220万吨PTA新装置投产逐步落实,12月仍有PTA和PX新装置待投产,年前成本端和供应端均不容乐观。而国内需求尚待恢复,国外疫情依然严峻背景下,PTA期价仍将面临较大压力。

一

纺织服装消费季节性回升,整体恢复依然缓慢

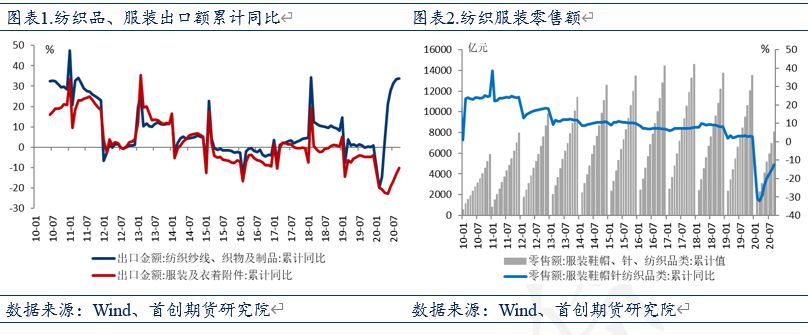

首先看出口。纺织品出口同比增速从4月起由负转正。服装出口恢复相对滞后,从6月份开始下降速度有所放缓。1-9月纺织服装出口额同比增长9.3%,其中纺织品出口同比增长33.7%,服装出口同比下降10.3%。从细分数据来看,疫情影响下,口罩、防护服等非常规品类出口激增,带动纺织服装整体出口出现增长,而归属于可选消费品的服装出口形势不容乐观。目前欧美疫情依然严峻,部分国家和地区再度采取限制措施,常规纺织服装产品订单恢复缓慢。

再看国内消费,今年1-9月国内社会消费品零售总额中服装鞋帽、针纺织品类同比下滑12%,其中9月实现同比增幅6.3%。纺织服装产成品存货累库速度自5月份开始逐步放缓,但仍高于近几年同期水平。截至9月底,纺织品产成品存货同比增加6.4%,服装服饰产成品存货同比增加1.4%。季节性需求过后,纺织服装消费仍将面临下滑风险。

二

需求利好已部分反映,聚酯产销逐步转淡

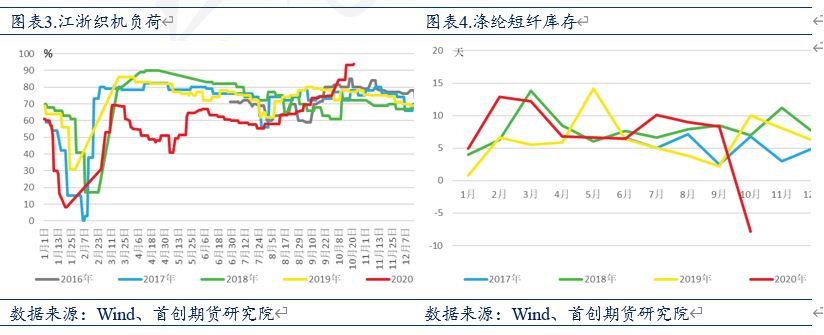

国庆过后,市场氛围有所回暖,全球股市和国内商品市场迎来反弹,PTA期货一度反弹至3600以上。涤短期货10月12日上市后连续拉涨,累计涨幅超10%。产业链终端纺织需求表现超预,是带动节后聚酯产业链强势反弹的主因。首先,银十旺季以及双十一订单需求,叠加拉尼娜效应带来的冷冬预期在一定程度上点燃了市场情绪,内需边际改善。此外,印度等国外纺织订单转移至国内,这些订单以棉纺为主,间接带动了涤纶市场,聚酯工厂主动涨价去库存。聚酯产品现金流也得到较大程度的修复,表现最好的短纤现金流回升至700元/吨以上,其次是涤纶DTY现金流达到500元/吨以上。

10月份聚酯产业链终端织机开工负荷快速上升,从9月30日的77.2%提升至10月16日的93.2%,半月内上升16个百分点,织机开工负荷急速冲高至近8年内的高点。织机开工负荷快速回升反映了产业链终端需求回暖。纺织工厂积极补货,聚酯工厂借机涨价去库存。节后涤纶长丝DTY去库存10.5天,涤纶短纤去库存10.2天甚至出现超卖的情况,坯布去库存4天左右。

目前来看,终端需求利好在盘面已部分反映。经过一轮涨价去库后,终端采购回归理性,聚酯产销明显回落。随着国际油价下跌,化工板块整体走弱,PTA、MEG都出现回调,前期领涨的短纤期货处于调整阶段。

三

PTA新产能逐步落实 加工差存压缩空间

PTA行业历经2015-2016年产能出清之后,今年再次进入扩产高峰期。今年国内计划新增PTA产能1090万吨,产能增速将达到20.8%。至年底,PTA总产能将达到6333万吨,超过聚酯总产能,形成绝对过剩的状态。目前中泰石化120万吨、恒力石化两套共计500万吨PTA新装置已经于上半年顺利投产,独山能源220万吨PTA新装置中的110万吨已于10月20日出优等品,另一条110万吨生产线计划10月底之前投产。福建百宏240万吨新装置计划12月投料试车。2021年仍有600万吨PTA新装置计划投产,集中在一季度。

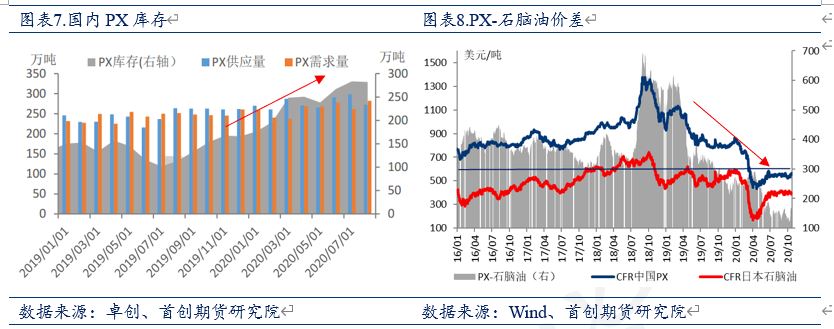

面临较大的新产能释放压力,PTA期价表现明显弱于上游的原油和石脑油。而国内PX行业自去年率先扩张,供应逐步趋于宽松,导致产业链利润再分配,PX环节向PTA环节让利。目前PTA盘面加工差仍维持600元/吨附近,大部分主流装置仍能够保持一定盈利。在高利润驱动下,PTA企业积极生产,国内综合负荷维持在80%以上,部分装置长期开工尚未年检,PTA产量创下近几年的新高。

下游聚酯需求增速相对较低,加之疫情导致需求快速萎缩,PTA库存自3月份以来大幅攀升。此外,9 月份 PTA 仓单集中注销,期货库存流入现货市场,现货市场流动性充足,PTA基差表现偏弱。新年度仓单注册开始后,PTA期货仓单快速攀升,PTA整体库存量依然居高。

10月份国内检修装置相对集中,共涉及产能684万吨。目前汉邦石化220万吨、仪征化纤65万吨已重启,恒力大连220万吨PTA装置计划11月初重启,且10月底独山能源二期另一条110万吨新产能投放,后期PTA供应压力将大幅增加,PTA加工差存在进一步压缩的可能。

四

PX供需宽松 PX-石脑油价差维持低位

去年国内PX行业进入高速扩张期,产能增速高达67.9%,远高于PTA和聚酯环节产能增速。PX供需由紧平衡逐步迈向宽松甚至过剩,进口依存度持续下降。今年国内计划新增PX产能380万吨,产能增速预估为15.4%,较去年增速明显下降。今年3-9月,我国累计进口PX 812.44万吨,同比减少3.9%。

PX新增产能逐步释放,加之国内PX开工率维持偏高水平,而聚酯和终端纺织受到疫情影响,内需和出口增速大幅下降,导致PX库存持续攀升至历史高位。三季度PX价格跟随原油价格维持窄幅偏强震荡,然而9月初,随着国际油价暴跌,PX价格快速走弱,PX-石脑油价差也在短期之内被大幅压缩,PX生产亏损有所扩大。目前CFR中国PX价格在528美元/吨,折合PTA成本3356元/吨。PX-石脑油价差在159美元/吨,按照300美元/吨的盈亏平衡点来计算,当前进口PX加工理论亏损在140美元/吨左右。

从国内装置投产进度来看,浙江石化200万吨装置已经于一季度顺利投产,东营联合石化100万吨装置9月份已实现商业运营,中化泉州80万吨PX新装置计划11月投料试车。四季度下游PTA环节新增产能相对集中,PX供需边际或将有所改善。2021年国内三套共计880万吨新装置计划投产,多数是民营炼化一体化装置,PX行业低加工费、绝对库存高位或将成为常态。

五

PX供需宽松 PX-石脑油价差维持低位

结合产业链上下游新产能增速来看,PTA和PX环节增幅明显大于下游需求增幅。今年年底,国内PTA总产能将超过聚酯总产能,PTA将进入绝对过剩状态。今年四季度至明年一季度,PTA新产能将逐步释放。国外疫情依然严峻,国内需求仍待恢复,当前季节性需求过后,终端消费将面临下滑风险,PTA市场供需矛盾将逐步加剧。成本端,疫情阻碍需求恢复,国际油价上方压力较大。PX亦受新产能压制,加工差维持低位,成本端难以有较强支撑。

操作建议:单边中长线反弹沽空,PTA加工差参考300-700区间;产业链品种间宜作为空配品种。

风险点:疫情发展和疫苗进展情况,原油大幅反弹,装置计划外大量检修或新装置投产不及预期等。