报告摘要

1、供应方面,今年国内计划投产的甲醇新装置设计产能共计990万吨/年,产能增速达到10.8%,较去年提高4.3个百分点。其中煤制甲醇新装置共涉及产能905万吨/年,占新增产能的91.4%,煤制甲醇产能占比将进一步提高。下半年待投产新装置仍有660万吨,目前煤制甲醇生产亏损较大,不排除部分装置有推迟投产的可能。

2、相对于国内供应,进口甲醇涌入对国内市场冲击更大。伊朗两套新装置顺利投产,外围甲醇装置开工维持较高水平,而需求急剧下滑,内外盘顺挂且持续时间较长,高进口冲击之下港口库存持续累积,沿海港口罐容紧张,后期港口高库存压力依然较大。

3、需求方面,疫情对传统下游需求影响尤为明显,导致传统下游利润大幅削减,开工率持续下降。相对于传统需求的萎靡不振,MTO/CTO领域的消费量仍保持增长态势。由于下游PP需求较好,PP-3*MA价差维持高位。但从新增产能来看,今年煤制烯烃项目投产较去年大幅减少,下半年烯烃端对甲醇需求的提振力度有限。后期随着中科炼化等PP新产能陆续投放,MTO利润或将持续被压缩。

4、综合来看,利空冲击在盘面已部分兑现,需求恢复预期在逐步强化,加之原油价格触底回升利好化工品市场,甲醇市场供需存在好转预期,或支撑甲醇价格重心抬升。长期来看,国内外甲醇新产能及国内煤制烯烃项目将集中在四季度投产,届时市场供应趋增,同时烯烃端压力亦将对甲醇形成负反馈,或限制甲醇价格上方空间。

操作建议:单边偏多思路操作,关注PP-3*MA价差收缩。

风险提示:疫情反复阻碍需求恢复,原油价格暴跌,装置计划外变动等。

供需矛盾有所缓和 甲醇底部逐步抬升

今年上半年甲醇指数呈现单边下跌走势,最大跌幅达到806点或33.8%。受到美伊冲突事件影响,加之伊朗地区甲醇生产装置停车或降负影响我国甲醇进口,甲醇期价延续去年12月的上涨势头,并在1月13日迎来2020年第一个涨停板,甲醇指数最高达到2383点,创下今年年内新高。

随着春节临近,市场资金逐步离场,甲醇期价见顶回落。受到新冠疫情影响,春节后第一个交易日,国内商品市场普遍跳空低开,并出现大面积跌停,甲醇亦未能幸免。疫情在国外多地区蔓延,市场避险情绪升温,虽然政策层面不断释放利好,但下游工厂复工延后,甲醇需求低迷,2月初至3月初期价维持窄幅盘整。

3月上旬,原油价格战爆发,国际原油价格暴跌,甲醇受其拖累进入快速下行通道。甲醇供需面弱势,加之宏观市场悲观预期,甲醇指数在4月初创下上市以来新低。随着空头情绪释放以及油价跌势放缓,甲醇继续杀跌动能不足,重心逐步企稳。

4月上旬至今,甲醇期价处于三角形整理阶段,价格波动幅度逐步收窄。一方面,甲醇长周期供过于求的矛盾暂未改变,且下游需求受疫情及经济放缓影响整体表现欠佳,仅有烯烃需求同比尚可,传统需求同比均有下滑,上方压力仍较为明显。另一方面,随着前期价格的不断下滑,内地甲醇生产企业亏损较大,甲醇装置临时检修量增加,阶段性的开工降低对市场形成一定支撑。港口方面,进口船货报价上调,外盘成本支撑有所增强。供需边际改善,7月初甲醇期价增仓放量向上突破三角形震荡区间,短期技术性走强,甲醇期价或迎来阶段性反弹。

(一)供应分析

1、国内扩产提速,生产亏损扩大

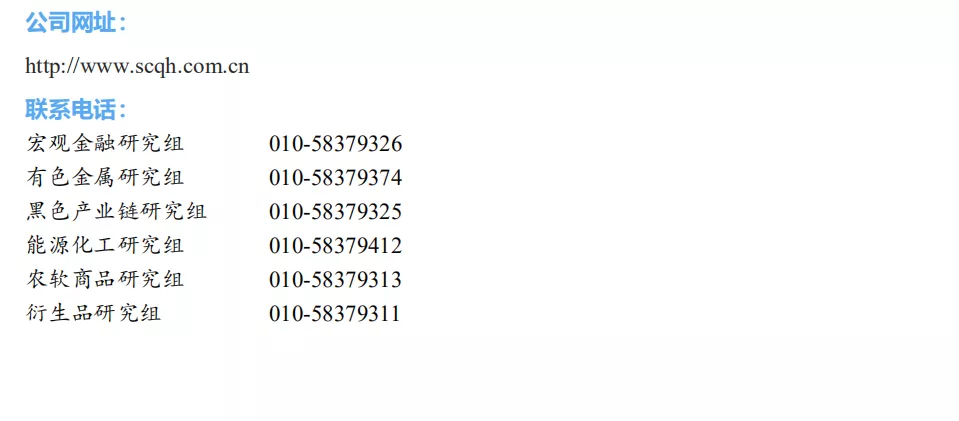

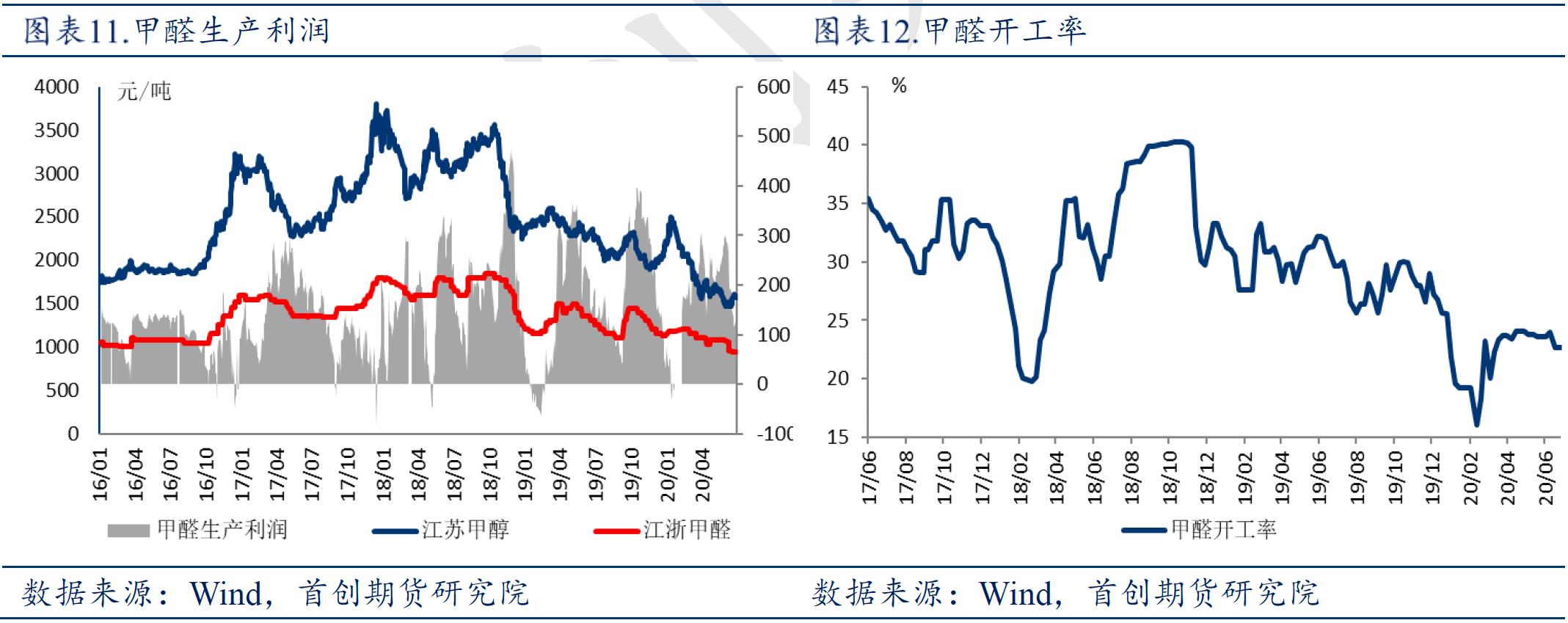

2011-2014年是国内甲醇投产高峰期,年平均产能增速在16.4%。尤其是2014年国内煤化工装置放量,产能增速高达22.7%。由于当年甲醇新产能井喷式爆发,超过了需求增长速度,造成2014年甲醇供需过剩225.1万吨。供需格局的骤变,导致煤制甲醇生产利润急转直下,2015-2017年我国甲醇新产能增速放缓至平均5.5%。在甲醇供应收缩的同时,甲醇制烯烃需求日益增长,期间实际需求年平均增速达到11.3%。甲醇价格自2015年底开始触底反弹,价格中枢逐年抬升,2018年甲醇年平均生产利润修复至485元/吨。然而,2018年四季度开始国际油价持续暴跌,带动化工品整体重心下移,加之宏观经济增速放缓需求端难以发力,而煤炭价格跌幅相对较小,甲醇生产利润持续被压缩至亏损状态,2019年平均生产亏损62元/吨。

今年国内计划投产的甲醇新装置设计产能共计990万吨/年,产能增速达到10.8%,较去年提高4.3个百分点。目前兖矿榆林能化70万吨、新疆心连心10万吨、安徽晋煤中能30万吨和宁夏宝丰220万吨装置已顺利投产。供应增长提速,而需求增长放缓的矛盾凸显,甲醇价格持续疲弱,年初至今甲醇生产平均亏损扩大至324元/吨。下半年待投产新装置仍有660万吨,其中对市场影响较大的是中煤蒙大和神华榆林的配套甲醇装置投产。随着下半年新增甲醇产能陆续释放,中国甲醇竞争将会更加白热化,不排除部分装置有推迟投产的可能。从生产工艺来看,今年计划投产的煤制甲醇新装置共涉及产能905万吨/年,占新增产能的91.4%,剩余为焦炉气制甲醇装置。因此,煤制甲醇产能占比将进一步提高。

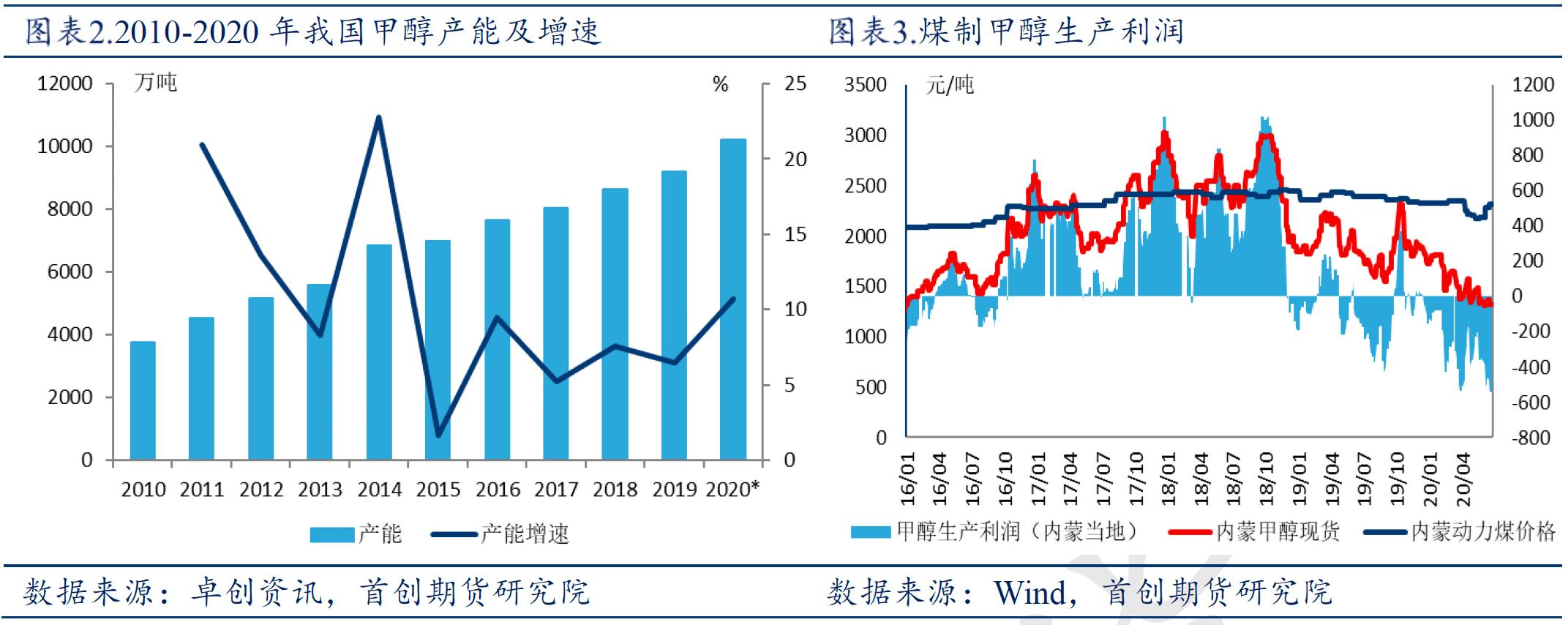

在需求有望好转的预期推动下,上半年甲醇企业积极生产,国内甲醇装置开工率处于近五年均值上方。隆众数据显示,2020年1-5月全国甲醇装置平均开工率为68.32%,同比下滑5.56%。但由于扩产因素产能基数增大,今年1-5月全国甲醇总产量为2748万吨,同比增加1.44%。

4月份以来,由于甲醇生产亏损扩大及春检因素,全国甲醇开工率回落明显,近期国内甲醇装置检修较多。7月初中煤榆林180万吨、宁夏宝丰172万吨、新疆广汇120万吨、内蒙易高30万吨开始检修。兖矿榆林120万吨计划7月6日检修25天,兖矿国宏67万吨计划7月降负,明水大化60万吨计划7月中下旬检修12-15天。后期甲醇生产持续亏损状况若无改善,或倒逼生产商被动降负。

2、进口货源涌入,港口持续累库

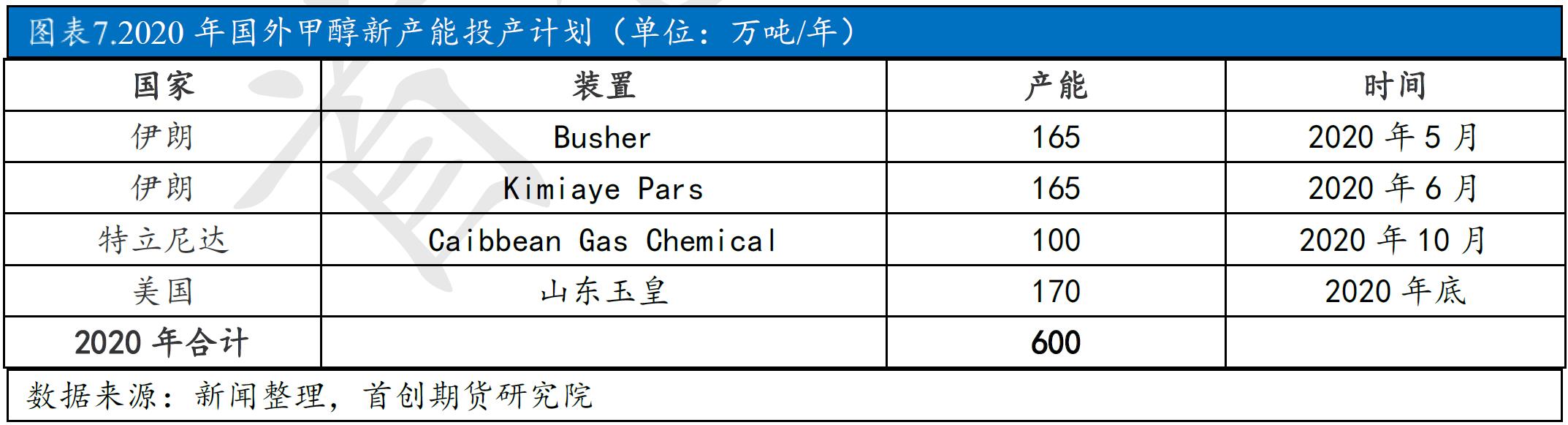

2020年国外新增装置有伊朗Busher 165万吨、伊朗Kimiaye Pars 165万吨、特立尼达Caibbean Gas Chemical 110万吨和美国山东玉皇170万吨装置,其中伊朗的两套装置已经顺利投产,其余两套装置计划四季度投产。中东天然气原料价格相对较低,具有较大的成本优势,而国外新增产能多分布在伊朗,未来伊朗甲醇供应将更多影响国际贸易流向。

上半年中东、东南亚等地主产区的多数装置运行负荷始终保持在高位运行,仅有欧美多数甲醇装置运行不稳定,另外伊朗Kaveh 230万吨/年甲醇装置于4月6日至4月19-20日短时停车检修后,随后重启恢复稳定运行,而伊朗的两套新装置顺利投产后,其产品已有船货抵达中国,国外供应有增无减。后期关注特立尼达以及美国新增甲醇装置实际投产时间。

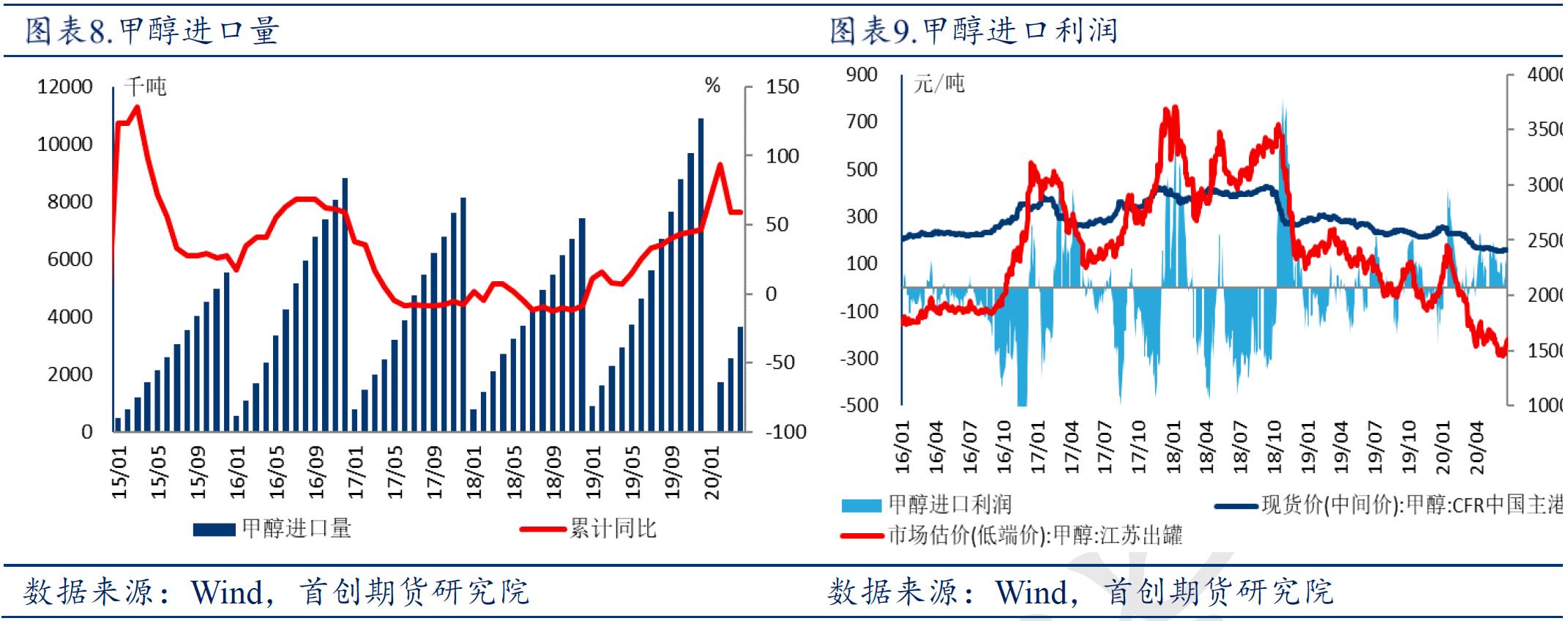

4月中下旬,内外盘价格由前期的倒挂转为顺挂,且目前持续保持顺挂状态,而内地和港口套利空窗口关闭,贸易商及下游工厂持续缩减内地长约的流入港口比例,而扩大进口船货的采购比例。今年1-4月我国累计进口甲醇364.4万吨,同比增加59.3%。

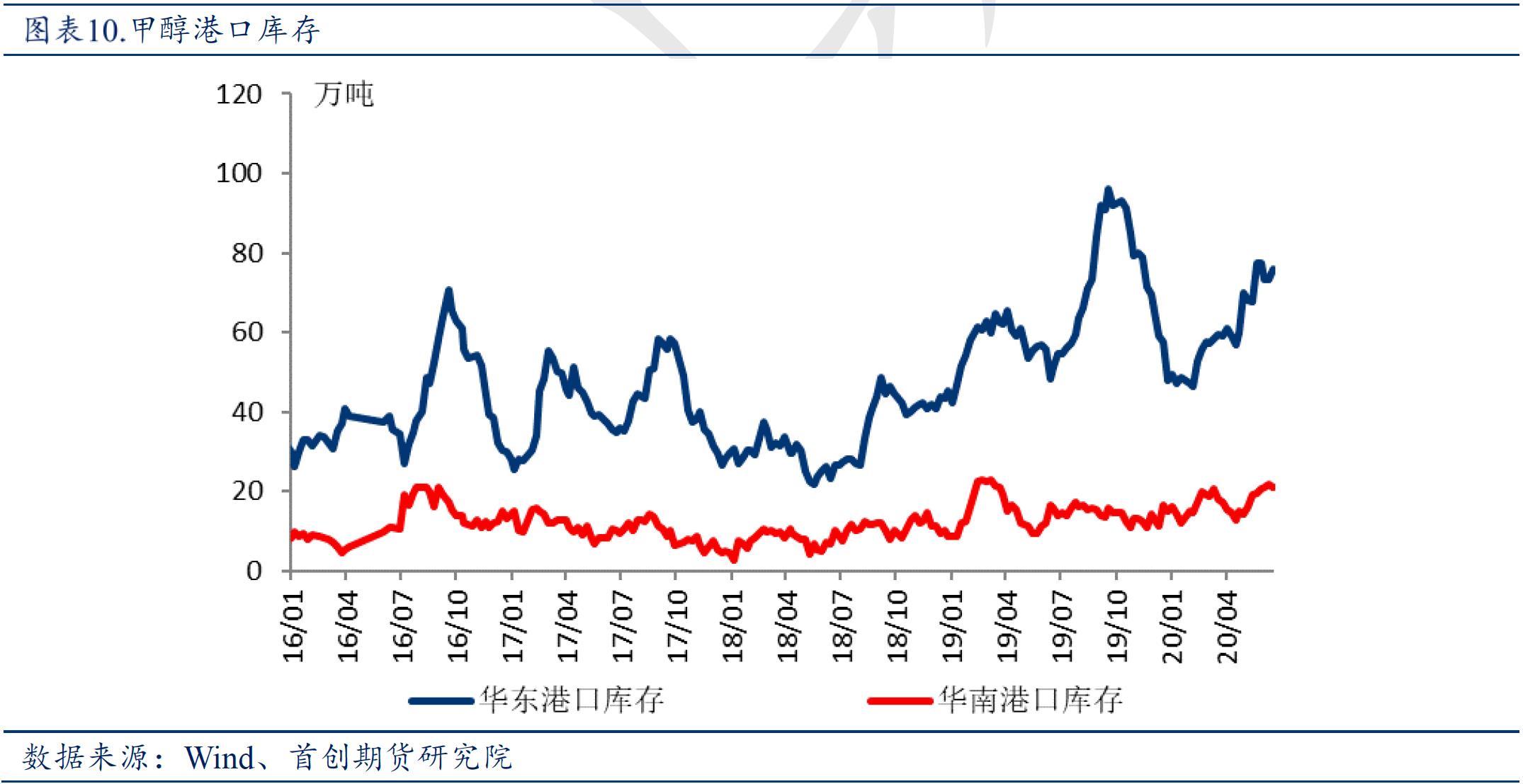

库存方面,内地有望继续消化,港口压力依然较大。上半年,内地库存先增后降,后缓步累积。1月份库存较为平稳,春节后受疫情影响,物流运输受到严格管控,货源流通受到限制,主产区生产企业库存持续增加。2月末库存达到57.52万吨,创历史新高。3月份,随着疫情的逐步平稳,物流运输也陆续恢复,企业降价出货,内地与港口套利窗口曾一度开启,推动内地库存不断消化。二季度,国内春检开启,供给阶段性收紧,但下游烯烃装置轮番检修,库存依然缓步累积。内地目前处于弱平衡状态,下半年国内甲醇仍有新装置计划投产,春检也将逐步结束,但需求增量有限,累库压力或有所增加。

1月中上旬港口库存有所回落,随后便维持累库节奏。海外低价货源始终对港口形成压制,伊朗Busher与Kimiaye Pars装置投产落地后更令进口压力剧增。虽然库存曾偶尔出现小幅下降的现象,但也多因到港量阶段性下降,而非下游需求的有效消化。5月中旬之后,到港压力增大,因港口罐容有限,仓储费超期费用显著上调,持货商因存储成本的剧增而倾向于低价出货,从而空出部分罐容,但中东甲醇装置开工偏高且海外需求不振使得港口船货源源不断等待卸货,空出的罐容很快再度被填满,库存始终不能顺利排出。从季节性趋势来看,港口往往在三季度持续累库,四季度有望去库,但在产量与进口双高而需求增量不足的基本面背景下,下半年港口库存的绝对量仍将偏高。

(二)需求分析

1、传统需求萎靡不振

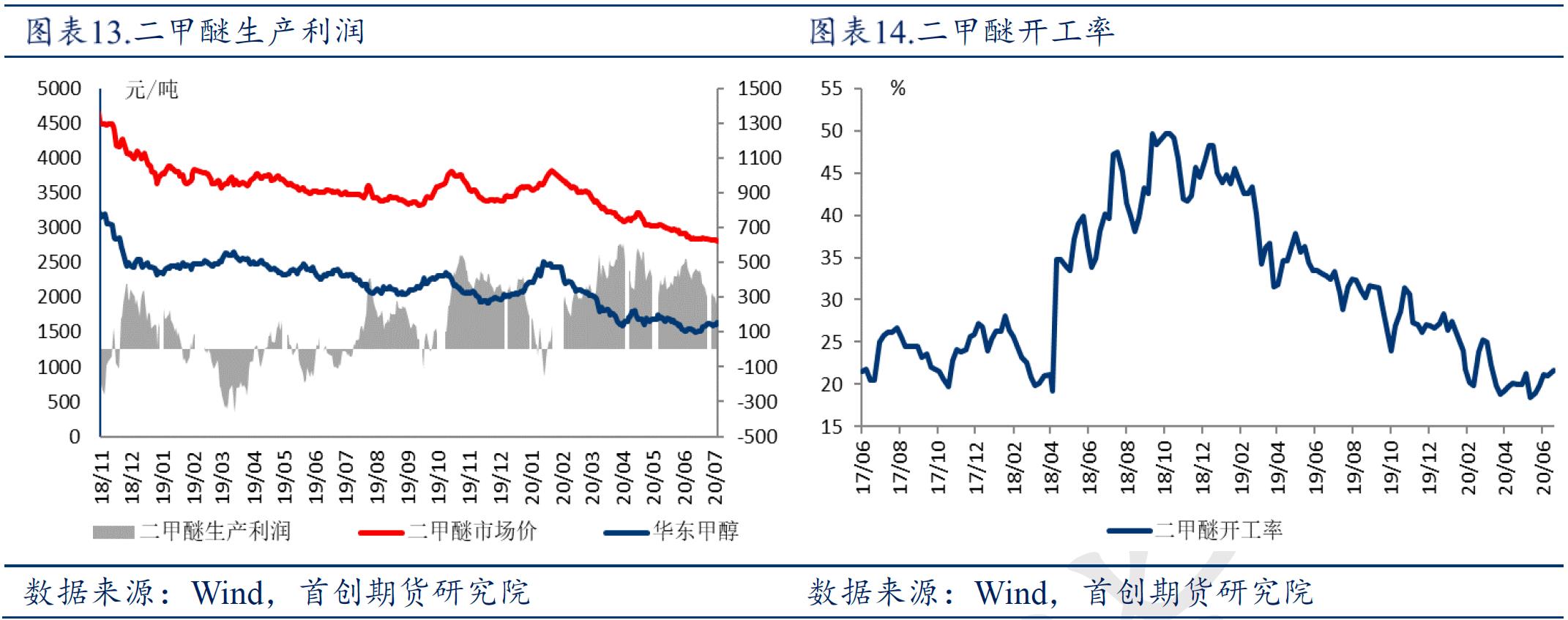

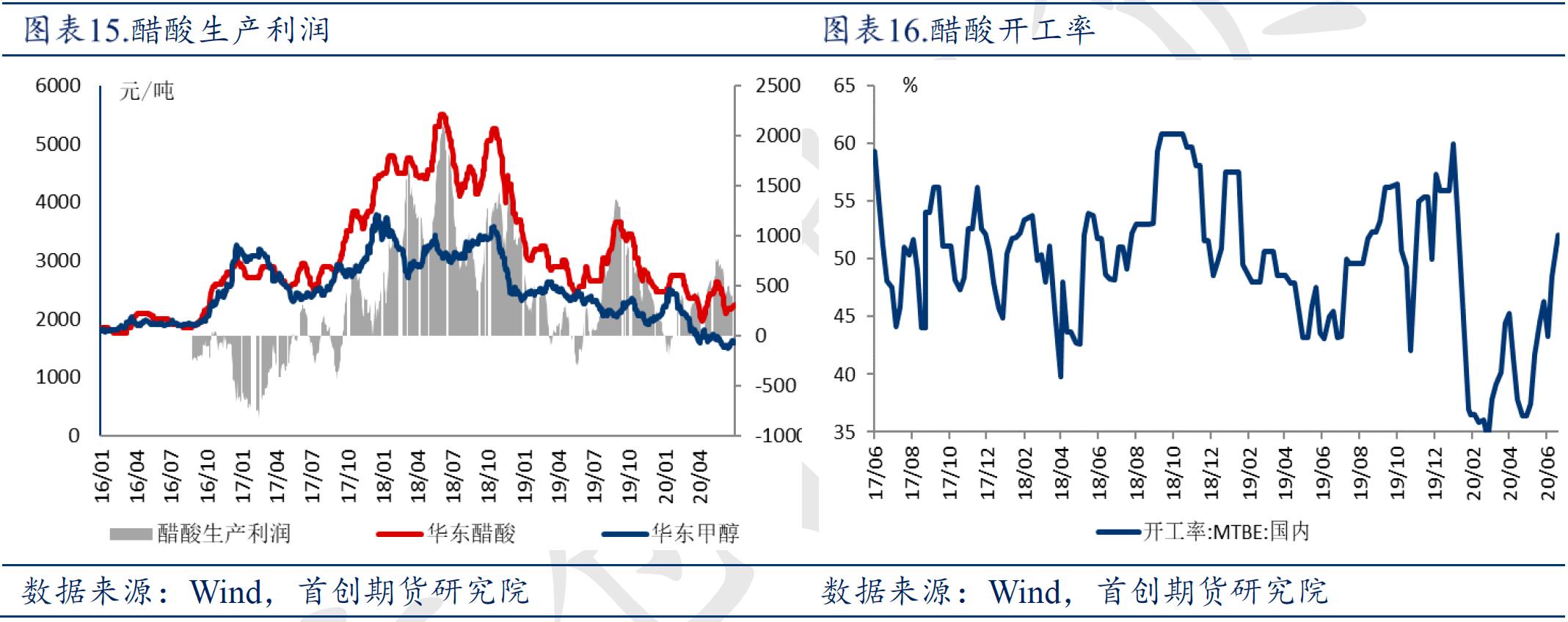

传统需求方面,甲醛作为甲醇曾经最大的下游行业,目前已经逐渐萎缩。甲醛的主要用途是胶水,用于板材等装修材料,因而与房地产行业有着密切的关系。受到环保因素的影响,甲醛开工率维持在较低水平。此外,疫情影响下,板材出口受阻,加之国内房地产市场仍处于调控周期,甲醛开工率或将继续维持低位。由于二甲醚掺混液化气本身没有行业标准,且近年来随着低油价时代的到来,液化气的价格已经相对较低,二甲醚掺混的空间越来越小,行业逐渐走向衰败,产量逐渐下降,目前在甲醇需求中的占比很小。醋酸企业生产利润亦出现明显萎缩,企业开工明显低于去年同期水平。

今年受到新冠疫情的影响,国际原油大幅下滑,油化工成本随之降低,油化工的利润得以提升,而煤化工产业链的利润受到一定程度的压缩。尤其是传统下游利润削减明显,开工率持续下降。据卓创统计,2020年1-5月中国甲醇10种传统下游的消费量在731.27万吨,较去年同期下降28.15%。

甲醇制烯烃(MTO/P)是甲醇最重要的下游,占比56.7%左右,其装置运行情况深刻地影响着甲醇的基本面格局,对甲醇价格的话语权也在不断提升。相对于传统需求的萎靡不振,MTO/CTO领域的消费量仍保持了增长态势,2020年1-5月对于甲醇的消费量在1774.6万吨,同比去年同期增长32.5%。

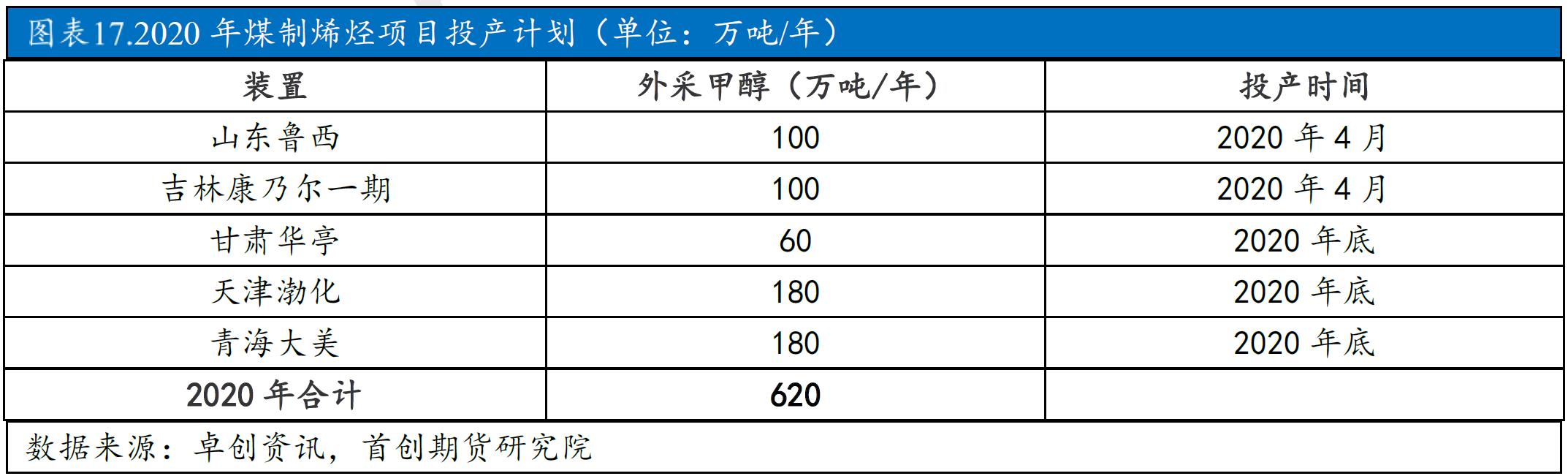

从新增装置来看,2020年烯烃端的需求增长空间远不及2019年。今年计划投产的烯烃新装置有五套,外采甲醇需求约620万吨。4月份,山东鲁西(30万吨/年)、吉林康乃尔一期装置(60万吨/年)投料试车,但后续开工不甚理想。甘肃华亭、天津渤化、青海大美新装置计划将于年底投产,不排除部分装置推迟到2021年投产的可能。

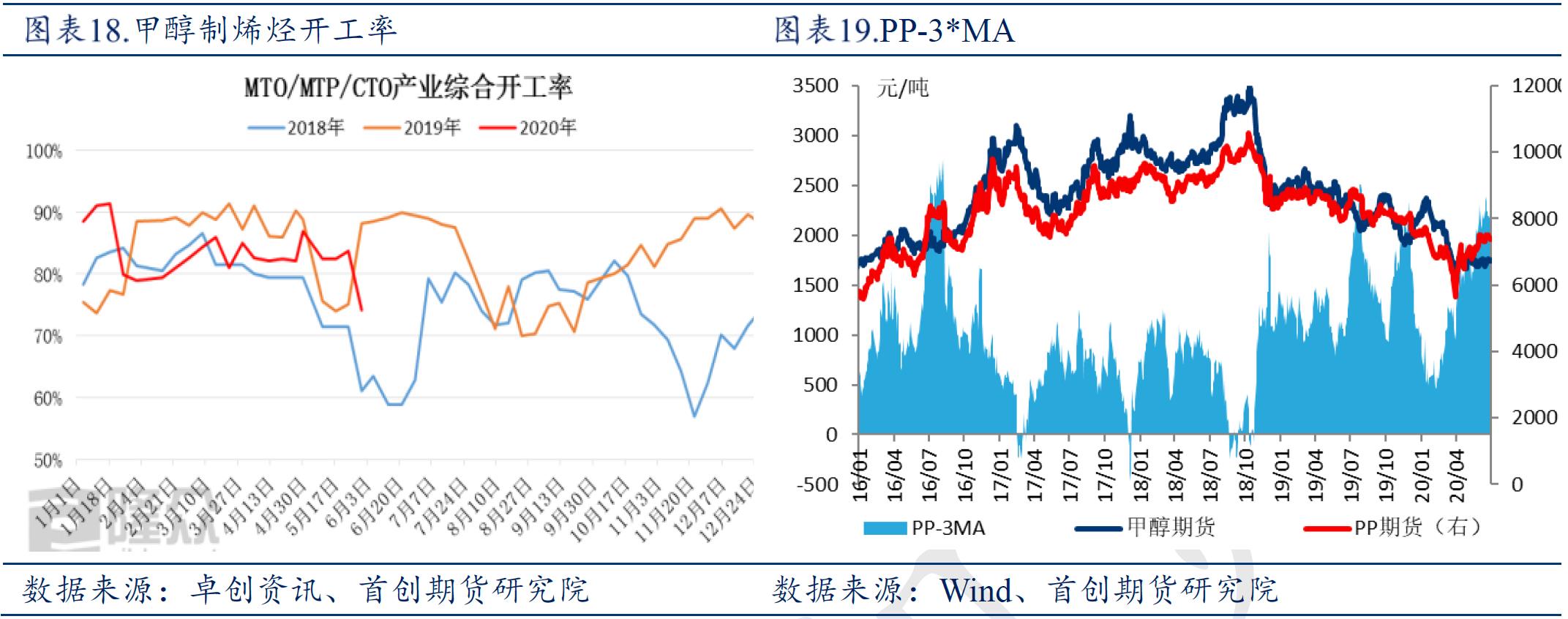

从存量装置开工来看,春节前甲醇制烯烃装置维持了较高的开工率,节后宁波富德、浙江兴兴、江苏斯尔邦、阳煤恒通、神华榆林、蒲城清洁能源、中天合创、南京诚志一期、延长中煤等装置陆续开启检修,烯烃装置开工率先降后升,目前处于70%偏上水平。三季度,中煤陕西榆林、中原乙烯等均有检修计划,这将减少对甲醇的消耗。综合来看,新增产能较为有限的背景下装置检修不断,下半年烯烃端对甲醇需求的提振力度较弱。

甲醇制烯烃产业链利润向下游转移。年初以来,PP-3*MA价差持续攀升,由最初的500元/吨附近急升至2000元/吨以上。今年疫情影响下,口罩需求、头盔政策轮番成为市场交易的热点,带动PP拉丝和PP共聚价格走高。而其他能化产品由于需求端快速萎缩,导致供需矛盾凸显价格持续下行,甲醇亦是如此。后期来看,随着中科炼化等PP新产能陆续投放,MTO利润或将持续被压缩。

供应方面,今年国内计划投产的甲醇新装置设计产能共计990万吨/年,产能增速达到10.8%,较去年提高4.3个百分点。其中煤制甲醇新装置共涉及产能905万吨/年,占新增产能的91.4%,煤制甲醇产能占比将进一步提高。下半年待投产新装置仍有660万吨,目前煤制甲醇生产亏损较大,不排除部分装置有推迟投产的可能。

相对于国内供应,进口甲醇涌入对国内市场冲击更大。伊朗两套新装置顺利投产,外围甲醇装置开工维持较高水平,而需求急剧下滑,内外盘顺挂且持续时间较长,高进口冲击之下港口库存持续累积,沿海港口罐容紧张,后期港口高库存压力依然较大。

需求方面,疫情对传统下游需求影响尤为明显,导致传统下游利润大幅削减,开工率持续下降。相对于传统需求的萎靡不振,MTO/CTO领域的消费量仍保持增长态势。由于下游PP需求较好,PP-3*MA价差维持高位。但从新增产能来看,今年煤制烯烃项目投产较去年大幅减少,下半年烯烃端对甲醇需求的提振力度有限。后期随着中科炼化等PP新产能陆续投放,MTO利润或将持续被压缩。

综合来看,利空冲击在盘面已部分兑现,需求恢复预期在逐步强化,加之原油价格触底回升利好化工品市场,甲醇市场供需存在好转预期,或支撑甲醇价格重心抬升。长期来看,国内外甲醇新产能及国内煤制烯烃项目将集中在四季度投产,届时市场供应趋增,同时烯烃端压力亦将对甲醇形成负反馈,或限制甲醇价格上方空间。

操作建议:

单边偏多思路操作,关注PP-3*MA价差收缩。

风险提示:

疫情反复阻碍需求恢复,原油价格暴跌,装置计划外变动等。

首创

END

研究